Что такое финансовое моделирование и зачем разрабатывать финансовую модель?

Финансовое моделирование – это построение абстрактного сценария реального или предполагаемого финансового развития субъекта для принятия управленческих решений. В общем смысле, это анализ текущих и будущих потоков организации. Финансовая модель – это базовый инструмент, позволяющий понять экономику, положение и возможности организации. Благодаря финансовому моделированию можно заранее просчитать не только будущий эффект или произвести нужные корректировки своих действий, но и своевременно принять решение о нецелесообразности ведения бизнеса в пользу альтернативного, более эффективного вложения средств.

Как производится построение финансовой модели?

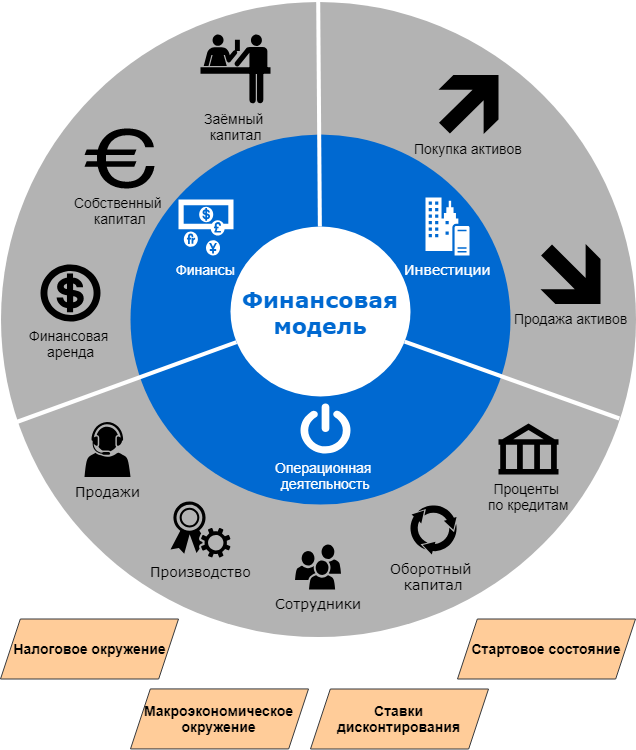

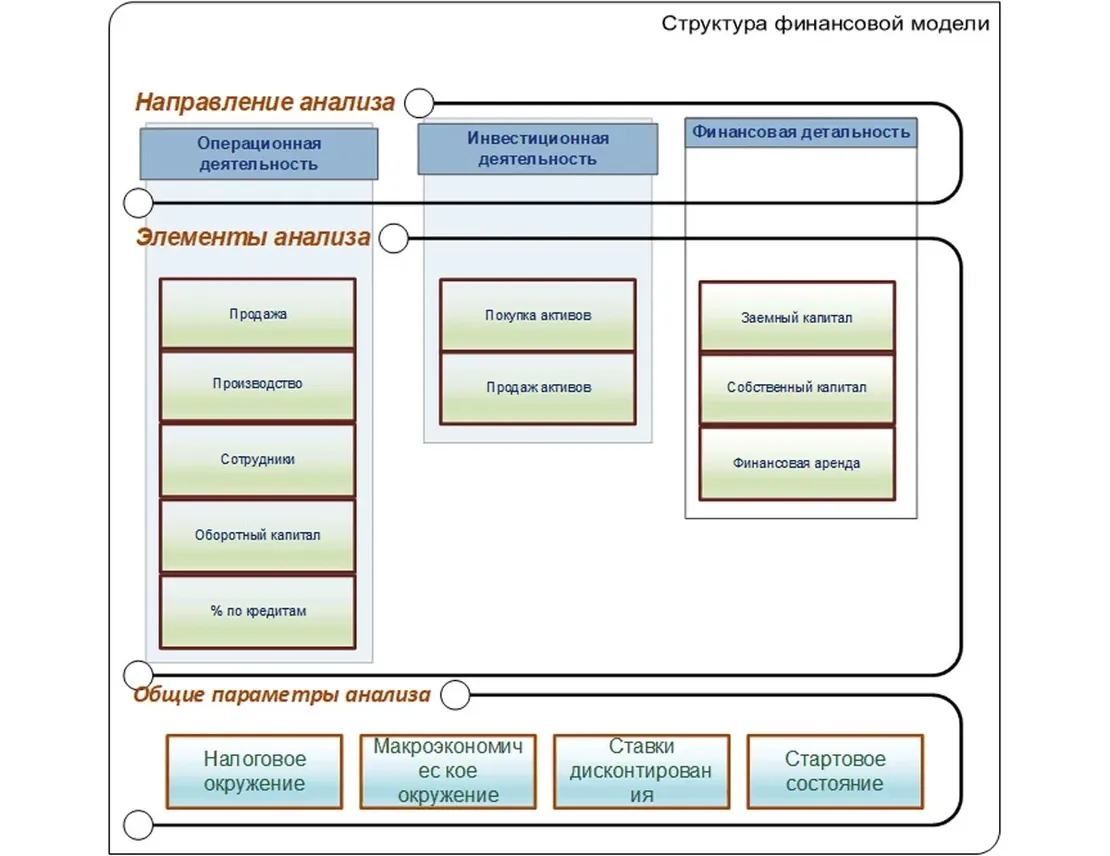

Финансовая модель включает анализ операционной, инвестиционной и финансовой деятельности. При построении финансовой модели рассматриваются производственные показатели, кадровые показатели, оборотный каптал, кредиты и займы. На завершающем этапе нужно построить P&L и Cashflow отчеты на базовый и будущий периоды.

Какими инструментами пользоваться для построения финансовой модели?

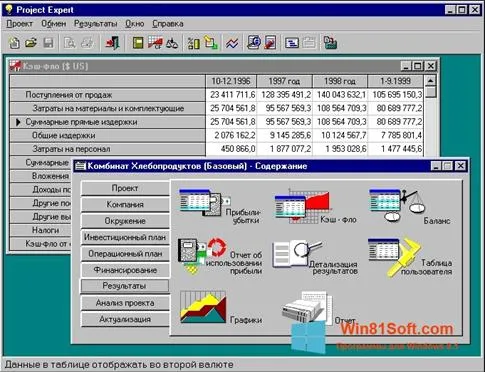

Сейчас все больше компаний принимают решения в пользу полноразмерных ERP–программ. Другие приложения по большей части разработаны на базе Microsoft Excel и направлены на анализ инвестиций и бюджета. Популярными приложениями для построения финансовых моделей являются Project Expert, «Альт–Инвест», BRP ADVICE, Invest For Excel и др.

Финансовые модели

Для успешного функционирования любому предприятию требуется прогноз и оценка возможных сценариев развития. Для этого строятся финансовые модели для различных сценариев и событий. В настоящем тексте мы подробно рассмотрим, что же из себя представляют финансовые модели и какую пользу они несут.

Краткая теория финансовых моделей

Финансовое моделирование – это построение абстрактного сценария реального или предполагаемого финансового развития субъекта для принятия управленческих решений. В общем смысле, это анализ текущих и будущих потоков организации.

Финансовая модель – это базовый инструмент, позволяющий понять экономику, положение и возможности организации.

Финансовые модели нашли применение в таких сферах, как: бюджетирование, проектное финансирование, управление активами и инвестициями; маркетинг; стратегический менеджмент; предпринимательство и пр.

Финансовое моделирование выполняется в целях анализа:

будущего финансового состояния и стоимости компании;

сопоставления плана и факта;

анализа распределения ресурсов;

выявления слабых мест;

оценку внутренних и внешних факторов влияния на компанию;

и др.

Задачей финансовой модели обычно является сравнение фактических показателей с плановыми или же прогноз развития какого–либо участка бизнеса.

Классификация финансовых моделей происходит в зависимости от масштаба проекта, вида инвестиций, стадии проекта, сферы деятельности, отраслевой принадлежности и пр.

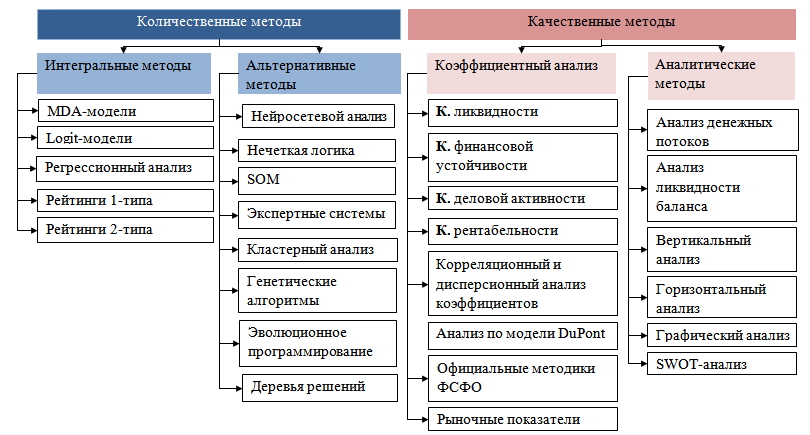

Также финансовые модели разделяются в зависимости от метода:

Классификация финансовых моделей

В зависимости от периода финансовые модели классифицируют как модели для:

принятия стратегических решений (оценка инвестпроектов, стоимости бизнеса, построение прогнозов и пр.);

для принятия операционных решений (для оценки эффективности внесения изменений в функционирующую систему).

Финансовое моделирование также классифицируется по объекту моделирования: инвестиционный проект, сама компания; моделирование портфеля ценных бумаг; макроанализ и пр.

Также финансовые модели могут быть уникальными (не применимы к другим ситуациям) и типовыми.

Финансовая модель отражает финансово–хозяйственную деятельность компании и включает анализ операционной, инвестиционной и финансовой деятельности.

Существуют также базовые требования к финансовым моделям:

информация и выводы должны быть понятны и наглядны;

затраты разработку финансовой модели не должны выше выгод

доступность быстрого внесения изменений с получением верных результатов;

доступность внесения изменений по прошествии времени новыми пользователями;

к составу исходных данных, анализируемых показателей, получаемых результатов, методологии анализа, описанию.

Построение финансовой модели

Мы уже говорили, что финансовая модель включает анализ операционной, инвестиционной и финансовой деятельности. Как это выглядит на практике?

Анализ операционной деятельности рассматривает:

производственные показатели (данные по продажам в натуральном и денежнм выражении, а также по уплачиваемым налогам сборам);

кадровые показатели (численность персонала, фонд оплаты труда, налоговые отчисления, график работы);

оборотный каптал (объем оборотного капитала, дебиторская и кредиторская задолженность поставщиков и покупателей, производственный цикл);

кредиты и займы (проценты по полученным и выданным кредитам и займам).

Анализ инвестиционной деятельности рассматривает входящие и исходящие денежные потоки от покупки и продажи активов, их амортизацию и остаточную стоимость.

Финансовый анализ предполагает расчет стартового состояния компании с анализом его изменения с учетом налоговых выплат, инфляции, курсовых.

Метрики финансовой модели

С точки зрения последовательности шагов, для начала необходимо понять, каков ваш план продаж, что будет приносить доход и затем и переменные, от которых он зависит. Затем нужно выделить метрики, которые будут отражать показатели эффективности.

Например, для интернет–магазина:

Затем определяемся с командой. Составляем штатное расписание, график, определяем заработную плату, рассчитываем показатели труда и заработной платы и отчисления от заработной платы.

Следующим шагом является расчет метрик эффективности.

В нашем примере нужно рассчитать следующие метрики:

LTV – прибыль от клиента в ходе всего периода сотрудничества (доходная метрика);

CAC – стоимость привлечения одного покупателя (расходная метрика);

ARPU – доходность в расчете на пользователя (доходная метрика);

Конверсия, ассоциированная конверсия, CTR (доходные метрики).

Важно, чтобы доходные метрики росли, а расходные – снижались.

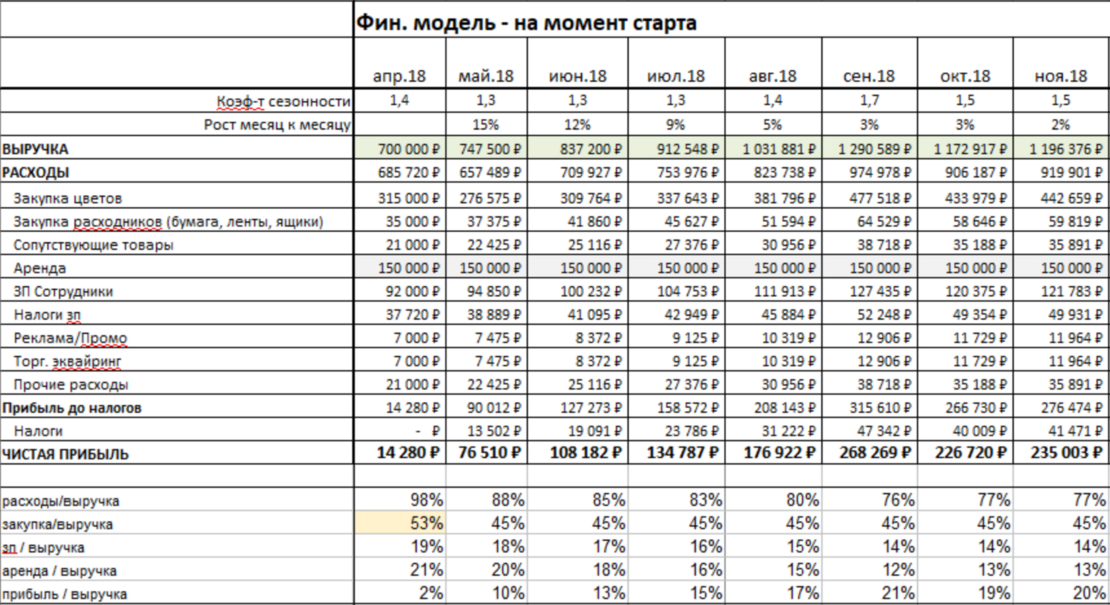

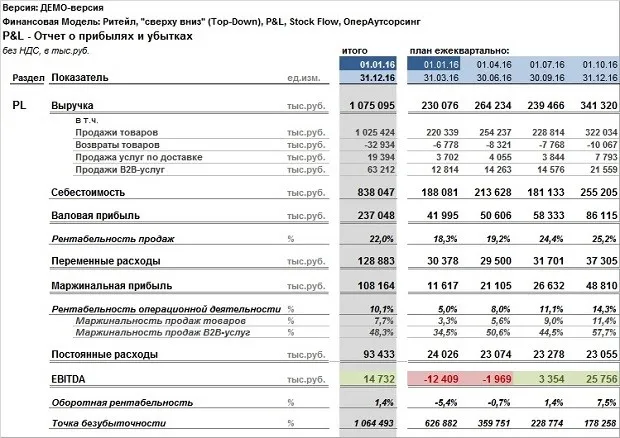

На завершающем этапе нужно построить отчеты на базовый и будущий периоды:

P&L;

Подробнее рассмотрим эти отчеты.

P&L (Profit and Loss Statement) - Отчет о прибыли и убытках компании

Один из трех основных финансовых инструментов управленческого анализа.

P&L позволяет:

оценить маржинальность проекта, эффективность бизнеса на любой стадии и в любой момент времени;

понять причины изменения баланса;

понять эффективность операционной деятельности компании, покрытие текущих расходов за счет прибыли, баланс между доходной и расходной частью, оценить будущую.

P&L делится на доходную и расходную части.

В доходной части отображаются операции, приводящие к росту экономических выгод. Это прирост активов или уменьшение обязательств.

В расходной части отражаются операции, приводящие к уменьшению экономических выгод. Это убытки, амортизация и прирост обязательств. Расходная часть подразделяется по типам затратных (заработная плата, амортизация, закупка расходных материалов, административные расходы и т.д.) в целях понимания общей картины затрат, их постоянной и переменной частей.

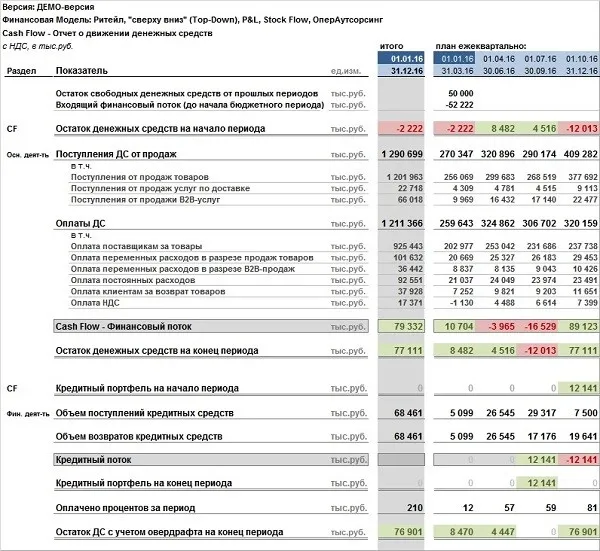

Cashflow (Cash Flow Statement) – Отчет о движении денежных средств

Cashflow дополняет балансовый отчет и P&L и является одной и сновных форм

финансовой отчетности.

Cashflow показывает изменения в денежных потоках и дает оценку способности предприятия привлекать и использовать денежные средства и их эквиваленты, а также финансовой гибкости компании (возможности своевременно и достаточно реагировать на вызовы).

Именно Cashflow, как завершающий этап, дает финальные данные по эффективности операционной деятельности (основная деятельность компании); инвестиционная деятельности (расходной части) и финансовой деятельности (формирование капитала).

Cashflow может составляться следующими методами:

прямой метод – раскрытие валовых денежных поступлений и платежей;

косвенный метод – корректировка чистой прибыли с учетом результатов операций неденежного характера, изменений активов и обязательств.

Инструменты для построения финансовой модели

Рынок финансового моделирования сегодня предлагает большое количество решений для бизнеса.

Сейчас все больше компаний принимают решения в пользу полноразмерных ERP-программ.

Другие приложения по большей части разработаны на базе Microsoft Excel и направлены на анализ инвестиций и бюджета.

Самыми популярными приложениями для построения финансовых моделей являются:

Project Expert (разработка бизнес–плана, оценка инвестпроектов);

Модели фирмы «Альт–Инвест» (позволяет принимать решения в сфере управления финансами компании);

Финансовые модели BRP ADVICE.

Invest For Excel (анализ инвестпроектов)

Модели по нормированию ИП ЭКОНОМОД

RU — бизнес–анализ хозяйственной деятельности предприятия в среде Excel, исходными данными для которых выступают отчеты 1С.

Маленький совет: если не понимаете, с чего начать построение финансовой модели, воспользуйтесь шаблонами. Их много в открытом доступе.

В завершении отметим, что любому бизнесу при планировании или принятии тактического решения ни в коем случае нельзя пренебрегать таким инструментом, как финансовая модель. Ведь именно благодаря финансовому моделированию можно заранее просчитать не только будущий эффект или произвести нужные корректировки своих действий, но и своевременно принять решение о нецелесообразности ведения бизнеса в пользу альтернативного, более эффективного вложения средств.

Получить все материалы в Telegram

Получить все материалы в Telegram